вим ликвидность

🏆 Рекорды денежного рынка: активы крупнейшего фонда превысили 500 млрд рублей!

- 23 декабря 2025, 16:45

- |

С начала 2025 года совокупная стоимость чистых активов биржевых паевых инвестиционных фондов (БПИФ) на Московской бирже выросла на 44% и достигла 1,5 трлн рублей.

Главные цифры:

✔️ Фонд «Ликвидность» (LQDT) под управлением УК ВИМ Инвестиции стал первым фондом денежного рынка, чьи активы превысили 500 млрд рублей

✔️ Количество частных инвесторов, которые приобрели паи фондов денежного рынка на Московской бирже, выросло в 1,8 раза и составило 2,3 млн человек. Из них более 1 млн выбрали фонд «Ликвидность»

✔️ Средний размер инвестиций одного частного инвестора в БПИФ денежного рынка превышает 750 тыс. рублей

На Мосбирже доступны 18 фондов (15 рублевых и 3 юаневых) от 13 управляющих компаний. Все они имеют ежедневную капитализацию, а начать инвестировать можно практически с 10 рублей.

- комментировать

- 1.4К

- Комментарии ( 0 )

💰 Фонды денежного рынка – Какой выгоднее?

- 16 декабря 2025, 20:05

- |

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

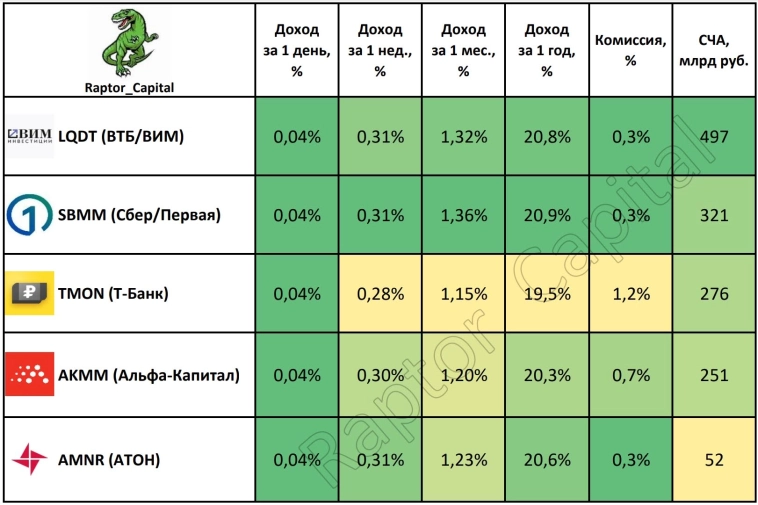

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

( Читать дальше )

- комментировать

- 16.7К |

- Комментарии ( 48 )

Фонды ликвидности (ETF). В чем подвох?

- 15 декабря 2025, 19:35

- |

$€ В последние годы стали очень популярны фонды ликвидности (ETF). Лет пять назад, я про них почти не слышал.

👉А сейчас это один из самых популярных инструментов. «Припарковать деньги в ETF» — это словосочетание мы встречаем почти каждый день на инвестиционных ресурсах.

Однако есть одна проблема. И признаюсь честно, будучи более 20 лет в инвестициях, я не знаю ответ на вопрос: «Что из себя представляют инвестиционные риски фондов ликвидности. В чем их суть»? И в этом вопросе хочу сегодня разобраться.

ФОНДЫ ЛИКВИДНОСТИ. БАНКОВСКИЕ ВКЛАДЫ. ОБЛИГАЦИИ.

У каждого финансового инструмента есть инвестиционные риски. Они поняты и визуализированы. Возьмём ближайшие похожие инструменты для фондов ликвидности. Это облигации и банковские вкладам. Их доходности по сути одинаковы. В основном. Если не брать в счет ВДО, там доходность может быть выше в разы.

➡️И если сравнивать вклады и облигации, то риски там понятны и их даже можно классифицировать. Банк может обанкротиться, и если вклад превышает 1,4 млн рублей, то эти деньги можно потерять.

( Читать дальше )

Фонды ликвидности Навечно!!!

- 14 декабря 2025, 21:23

- |

Я тут почитал пару постов, в которых говорилось, что деньги из фондов ликвидности будут перетекать в акции. И решил спросить себя, а готов ли я продавать эти фонды от ВТБ и Сбера и брать акции?

В данный момент мною инвестировано 44 млн в LQDT и 15,5 млн рублей в SBMM. Инвестировал я в период очень высоких ставок в России. Если не сказать максимальных.

И мне нравится, что 99% моего портфеля ежедневно показывает прирост. А на оставшийся один процент, который называю игровым счетом, могу пощекотать нервы в других инструментах. При этом у меня хороший сон и отличное настроение. 👼Про маржин коллы, стопы, теханализ, фундаментал, санкции, мирные переговоры — Не, не слышали! У меня один теханализ. Растущая линия моего счета.

Пью по утрам в 10 часов коффеее ☕и смотрю сколько капнуло денег. Думаю,… почти как вчера и закрываю экран. И так каждый день!

Так зачем мне продавать сейчас фонды ликвидности? Чтобы заплатить огромный налог? Нет, спасибо. Государство хочет, чтобы мы активно инвестировали долгосрочно и получали налоговые льготы. И я предполагаю, что другие инвесторы также заинтересованы в получении полной суммы прироста своего капитала. И с фондов ликвидности в ближайшие годы никто по своей воле не выйдет. Льготы за долгосрочное владение — это вершина всего лучшего, что может быть на бирже.

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 49 )

Фонды ликвидности - кто кого? Итоги 9 месяцев

- 10 декабря 2025, 07:37

- |

Вот на волне споров о том, какой фонд денежного рынка лучший и дает самую большую доходность, в марте этого года я купила в отдельный брокерский портфель на одинаковую сумму два фонда:

1. ВИМ-Ликвидность от ВТБ $LQDT — старый, проверенный, практически не рекламируемый нигде, потому как про него и так все знают.

2. Денежный рынок от Т-Технологии $TMON@ — молодой, энергичный, активно продвигающий себя чуть ли не из каждого утюга.

Принцип действия фондов идентичный, но если читать в условиях все, в том числе написанное мелким шрифтом, выясняется, что комиссия у второго фонда в три раза больше чем у первого. Вот и стало интересно сравнить — если денег за управление берут в три раза больше, то работают ли они эффективнее.

Паи фондов были куплены 9 марта, каждый месяц подвожу итоги. Все промежуточные результаты и детали легко найти по тэгу #ктокого .

Главное: этот портфель однозначно в плюсе))))

Теперь детали. По итогам 9 месяцев счет 15,0%: 14,01% в пользу синего брокера. Проценты рассчитаны за 3 квартала, в переводе на год ситуация будет выглядеть так: 20% :18,68%.

( Читать дальше )

Почему частные инвесторы в 2025 году выбирали ПИФы денежного рынка и облигаций?

- 09 декабря 2025, 18:39

- |

В ноябре 2025 года, по данным сайта Investfunds, приток средств населения РФ в ПИФы превысил 151 млрд руб., что оказалось вдвое больше притока средств в паевые инвестфонды в октябре, и при этом ноябрь оказался вторым в текущем году рекордным месяцем по притоку средств частных инвесторов в ПИФы после августа с объёмом в 192 млрд руб.

Такой результат может быть связан с тем, что многие россияне стремятся перед новогодними праздниками выгодно вложить деньги в ценные бумаги и иные финансовые инструменты на средний и длительный срок, в том числе, ожидая достаточно традиционного для России новогоднего ралли. Особенно высоким спросом в ноябре у инвесторов пользовались ПИФы денежного рынка, поскольку доходность вложений в такие фонды превышает доходность рублёвых вкладов, по которым процентные ставки в конце года вновь начали расти.

В ПИФах денежного рынка можно заработать доходность не ниже 16,5% годовых, в то время как по вкладам в банках такая доходность считается уже весьма высокой. Большим интересом у инвесторов пользуются облигационные фонды, смешанные фонды, а также – фонды денежного рынка именно потому, что риск инвестиций в денежный рынок невысок, а по ставкам доходности эти инструменты реально составляют конкуренцию рублёвым вкладам.

( Читать дальше )

🔥 Что лучше на год: LQDT, GOLD или LSNGP? + готовые портфели

- 06 декабря 2025, 09:55

- |

Сегодня рассмотрю инструменты, показавшие наиболее перспективные метрики в моих предыдущих разборах. И добавлю … ETF ВТБ GOLD. В этот раз взял горизонт подлиннее – в 3 года, больше не получится из-за возраста ETF LQDT и GOLD. Ну а LSNGP – он и так растет все время )

Есть привычка опираться на клише:

LQDT — «почти депозит»,

GOLD — «волатильный защитный актив»,

LSNGP — «дивидендная машина», не зеленая, ну да и ладно.

Но когда смотришь на реальные цифры: доходности по окнам, волатильность, VaR/ES, максимальные просадки, Sharpe/Sortino — картина меняется.

Ниже — результат моделирования.

🔹 LQDT — эталон стабильности, но потолок доходности невысокий (по отношению к ключу)

По сути это «депозит с гибкостью».

График — монотонная диагональ вверх (угол наклона зависит от ключа):

доходность за последний год ≈ 16–17%,

max drawdown = 0%,

вероятность отрицательной доходности на всех окнах = 0%,

( Читать дальше )

Облигации обыграли всё или Облигации VS LQDT

- 30 ноября 2025, 12:16

- |

Облигации уверенно обошли LQDT в моём портфеле, несмотря на сложный портфель. Конечно же стоит отметить, что в портфеле облигаций реинвестировал купоны. Сейчас на фоне падающей ставки привлекательно выглядят ОФЗ с доходностью от 14%, альтернатива недвижка, машины, станки. СВО идёт к завершению, не в этом так в следующем году. КС будут снижать, инфляция будет расти. А как иначе отжать у народа обратно эти триллионы на вкладах?? Скоро вклад под 10% будет казаться невиданной щедростью.Как-то так. Думайте сами, решайте сами иметь или не иметь.

( Читать дальше )

Безрисковая ставка на сейчас: Фонды ликвидности

- 29 ноября 2025, 16:29

- |

Легкий субботний пост в конце ноября 2025 г.

Констатирую актуальную доходность фондов ликвидности по периодам на сейчас, как есть.

( Читать дальше )

Умники в университете(фонды денежного рынка).

- 27 ноября 2025, 17:36

- |

Итак, продолжаем нашу историю. Умный сын (вложивший всё фонд денежного рынка AKMM) поступил в университет. И там сравнивает себя с другими сынами, то есть фондами денежного рынка. Оказывается, среди других умников он далеко не самый умный, но и не дурак.

Есть, например откровенные «двоечники», вложившиеся в денежный рынок «Плюс» от того же Альфа-банка. Там за полгода доходность ниже даже чем TMON, такие я рассматривать не буду.

Если смотреть «успехи в учёбе» за 3 года, то Альфа, это один из лидеров.

Конкретно LQDT – 55%

SBMM – 54,56%

AKMM – 54,21%

TMON – 47,15%

Ну понятно сразу, тут TMON однозначно «двоечник», остальные плюс минус ничего. Исключаем его и смотрим за последний год

SBMM – 21,26% (вырвался на первое место!)

LQDT – 21,17%

Атон – 21,14%

Финстар –21,08%(но на платформе данных за последний день, было бы больше)

AKMM – 20,73%

Как видим, настоящие умники идут ноздря в ноздрю. AKMM явно сдаёт, хотя и не совсем скурвился. Причём ухудшение по сравнению со сбером именно последний год. По сравнению с LQDT тоже, большую часть разницы за 3 года набрана именно в последний год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал